天风证券宋雪涛:当下需要杠铃策略

来源:界面新闻 2021-07-06 13:48:45

原标题:天风证券宋雪涛:当下需要杠铃策略

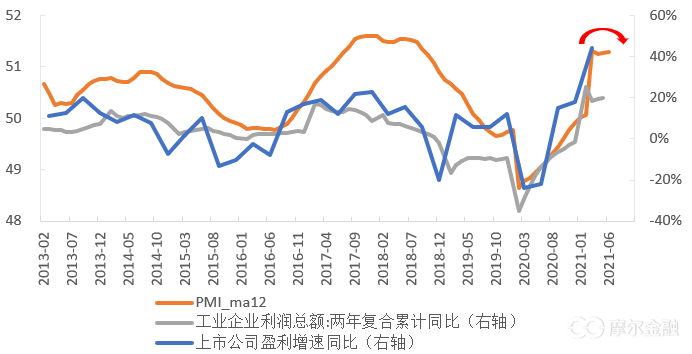

为什么下半年是分子为主?

因为下半年相对确定的是经济复苏将温和放缓,通胀预期回落,量和价的方向转为向下后,企业盈利增速将出现拐点。部分企业仍然维持高景气,部分景气度可能转为回落。转向意味着“业绩好”很重要,无论景气度是维持高位还是进一步提升。分化意味着“结构性”的机会和风险并存,既需要自上而下判断行业在景气周期中的位置,也需要自下而上对企业的发展理念治理水平、行业在国内国际的竞争格局、产业的长期发展趋势有理性的认知。

图1:经济增速见顶复苏放缓,企业盈利增速将出现拐点

资料来源:WIND,天风证券研究所

虽然下半年经济转向回落,但大概率不会出现2018年那样的下行斜率,整体而言全年增速前高后低、波动较小。下行来自于信用收缩对地产基建等建筑业的开工需求的影响,同时出口在份额和外需的共同作用下过顶下坡。韧性来自于制造和消费仍在改善,同时地产的施工竣工需求也给上下游产业链提供支撑。

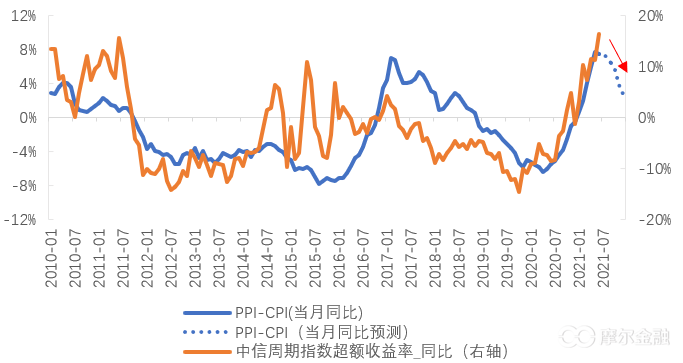

图2:下半年PPI-CPI持续回落,周期股的超额收益将持续下降

资料来源:WIND,天风证券研究所

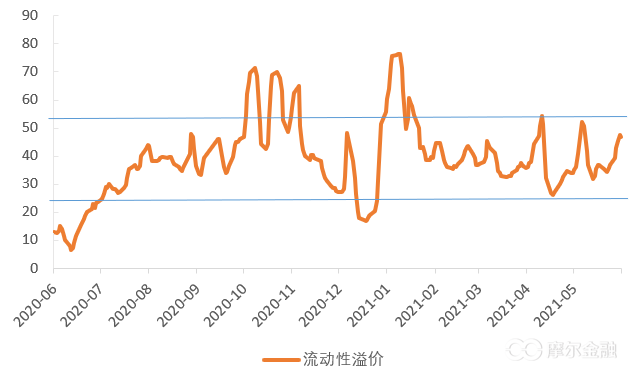

为什么下半年分母只是兼顾,而不是核心?

因为无论国内还是海外,流动性的环境都大概率只会微调,不会大变。

国内流动性既不能大幅收紧,也不会大幅放松,大概率还是维持现状。一方面,下半年国内经济温和回落、通胀压力下降,允许流动性大幅收紧的窗口期已经过去了。从央行二季度例会的表述来看,重要的表述没有发生变化,依然是保持灵活精准稳健的货币政策、合理充裕的流动性、基本稳定的宏观杠杆率。

另一方面,流动性大幅放松的可能性也比较低。大幅放松需要风险事件的触发,比如信用风险释放或者经济下行压力加大,但是6月22日的天津市政府债券恳谈会减轻了“系统性释放平台风险”的顾虑,全年经济稳增长压力也不大。

图3:去年以来流动性溢价处于中性略偏松的区间

资料来源:WIND,天风证券研究所

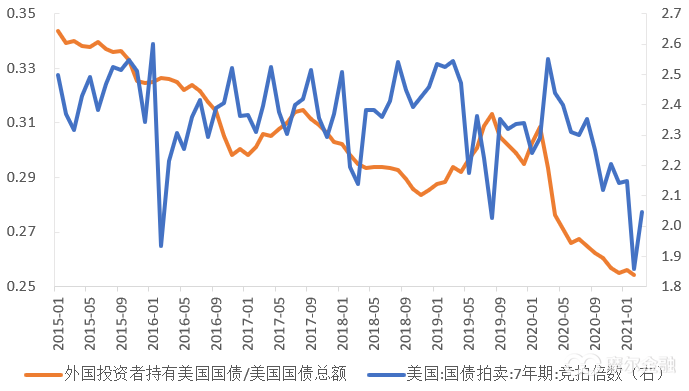

海外的宽松流动性环境大概率也不会出现趋势拐点。今年8-9月,由于美国财政部TGA余额压降见底、美联储释放缩减QE计划的时机逐渐成熟,可能出现流动性的二阶导拐点。但绝对宽松的大背景不会改变。一方面,随着财政刺激的到期,快速复苏已经出现即将结束的迹象——除服务外的消费数据正在下滑,房地产销售和投资开始回落,产出数据也在高位回落或连续走平。(详见《历史最快的复苏,可能也是最快几乎的复苏》)

另一方面,美国已经进入到财政货币化时代,拜登政府雄心勃勃的基建投资和福利社会还需要长期低息发债融资的支持,去年开始美联储已经成为了美债的主要买家。无论是政策利率还是资产负债表,货币政策也很难回归正常化。

图4:去年以来美联储已经成为美债的主要买家,退出宽松的政治阻力正在增加

资料来源:WIND,天风证券研究所

概括一下,下半年的宏观环境是增长和通胀会出现向下的拐点,流动性环境维持现状或微调但不转向。这个环境决定了投资策略应该以分子为主(转向但没压力),兼顾分母(微调但不转向)。

具体点说,业绩好是必要条件,流动性和风险偏好决定久期。如果流动性偏松、风险偏好高,应该拉长久期,偏向业绩成长性高的方向。如果流动性偏紧或风险偏好下降,应该缩短久期,偏向业绩稳定性高的方向,不要求高增长,但要估值低。前者为进攻,后者为防御。

当下,既没有看到流动性的拐点,增长的风险也还没有暴露,不应过于保守(而错过了流动性偏松环境下较多的赚钱机会)。但是市场已经对一些高景气行业的乐观业绩预期有了充分定价,风险溢价降到了历史低位,面对未来潜在的经济增长和海外流动性风险,也不应过于激进(而在阶段性的risk-off中损失过大)。

所以当下的最佳应对是杠铃策略,既要有最尖锐的矛,也要有最坚硬的盾,在高成长高估值和高稳定低估值之间寻求风险和收益的平衡。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章