海通策略:市场从独乐乐走向众乐乐 股市后半场望更精彩

来源:界面新闻 2021-08-23 15:47:22

原标题:海通策略:市场从独乐乐走向众乐乐 股市后半场望更精彩

从年度波动和牛市周期看后市有机会

最近一周A股下跌明显,沪深300跌3.6%、创业板指跌4.6%,7月1日以来市场整体走的较弱,投资者对后市心存疑虑。我们认为,结合宏观背景和微观企业盈利看,今年类似2010年,下半场更精彩。借鉴历史上市场年度波动和牛市周期规律,未来半年市场仍充满机会。

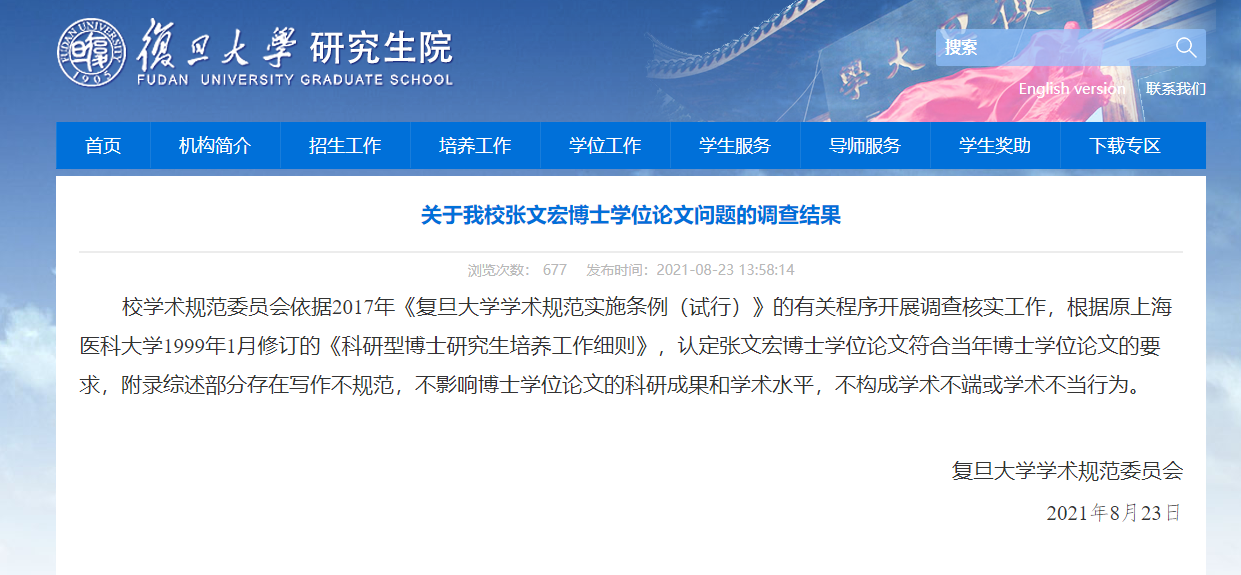

1、年度波动视角看,后市有指数性机会

以年度视角看,沪深300每年至少一次15%以上的行情。我们回顾2005年以来沪深300指数的年度表现,其中牛市年份涨幅可观,2006年达121%、2007年162%、2009年97%、2014年52%、2015年6%、2019年36%、2020年27%。震荡市的年份,如2005年(前低后高,年中开启牛市)、2010年(大周期上牛市后期,当年度呈现震荡市特征)、2012年、2013年(创业板指牛市中,主板年中为牛市起点)、2016年、2017年,沪深300在一个自然年度里,至少出现一次15%以上涨幅的行情,而且多数上下半年两次,详见下表。熊市的年份,如2008年、2011年、2018年,均是年初(或从前一年12月开始)出现一波15%以上涨幅的行情,只有2017年底18年初的涨幅11%,略低于15%。今年初到春节后高点,沪深300行情最大涨幅为13.8%,如从20年12月11日低点算起,最大涨幅22%,如果沪深300今年接下来不再出现15%以上的涨幅,那么今年表现类似08、11、18年。但是,今年股市的宏微观背景与这三年存在很大差别。宏观背景上,08、11年宏观政策整体偏紧,存款准备金率正在上升或已处于高位,18年去杠杆背景下,宏观流动性明显收紧,货币供应量跟不上名义经济增长速度。今年730中央政治局会议中宏观政策基调已经偏宽松。微观企业盈利上,08、11、18年企业盈利均处下行趋势中,对应全部A股ROE(TTM,整体法)下行周期分别从07Q4的高点16.7%走低至09Q2的10.0%、10Q4的15.8%持续下降至12Q3的13.1%、17Q4的10.7%降至19Q1的9.4%。今年企业盈利仍在持续上行,我们预计本轮A股ROE上升的高点为21Q1。

今年类似2010年,下半场或有指数性机会。我们在前期报告《下半场更精彩——再论今年类似10年》中提出今年的宏观背景和政策节奏与10年类似,前紧后松,行情节奏上或也与10年相似,呈现先抑后扬的趋势。2010年上半年宏观政策偏紧,GDP单季度增速也从一季度的12.2%下滑到二季度的10.8%。随着经济增速放缓以及当时欧债危机的影响不断发酵,10年下半年我国的宏观政策又重新开始发力,同时财政支出的节奏也在加快,政策加码下10Q3、Q4的GDP当季同比增速均为9.9%,高于当时Wind一致预期的9.4%和9.2%。10年下半年随着经济改善超出市场预期,股市表现也以7月份为界,前六个月是结构性行情,7月后是普涨行情,沪深300全年呈现“V”字走势。

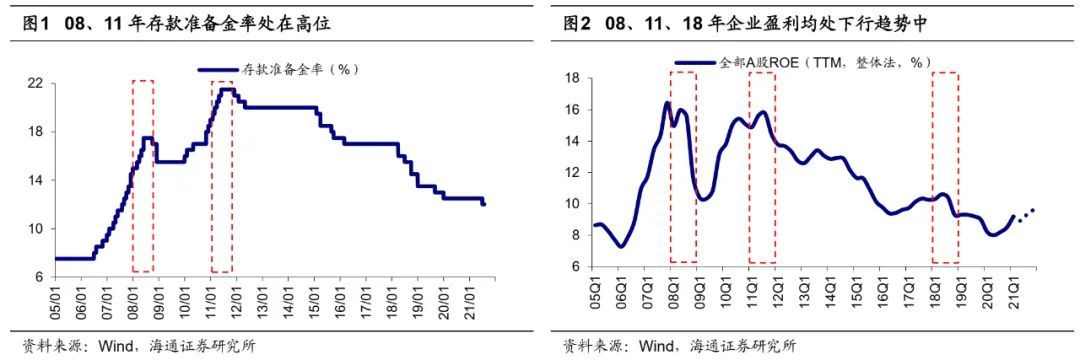

今年的宏观背景和政策在节奏上类似2010年,上半年宏观政策整体偏紧,财政政策上半年力度也较弱, 1-6月各地已组织发行新增地方政府债券14800亿元,其中专项债券10143亿元、发行进度占政府预期目标不到30%。当前,730政治局会议传递的宏观政策积极信号正逐渐落地:货币政策方面,7月15日央行全面降准,政策边际放宽的信号已经释放,近期R007已明显下行,从7月末的高点2.6%降至上周内的低点2.1%;财政方面,7月政治局会议指出“积极的财政政策要提升政策效能”,要“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”,因此下半年财政政策有望积极发力。债券净融资额是跟踪财政政策发力程度的重要指标,债券净融资额边际变化显示债券融资规模正逐步放大,截止8月21日,8月前三周债券净融资规模分别为2637亿元、936亿元、4378亿元,根据Wind数据汇总8月第四周债券净融资规模预计达2240亿元,8月债券净融资规模有望超万亿,而7月仅为2395亿元。当前21Q3和Q4实际GDP的Wind一致预期当季同比增速分别为6.4%和5.1%,宏观政策的加码将支持今年下半年经济增速继续修复。与2010年下半年宏观数据最终超预期类似,今年下半年经济也存在超预期的可能。同时,我们前文提出下半年全部A股企业盈利继续向上,宏微观齐发力,下半年市场或有指数性机会。

2、牛市周期规律看,本轮牛市未走完

我们再从牛市周期规律分析,19年开启的本轮牛市尚未走完。

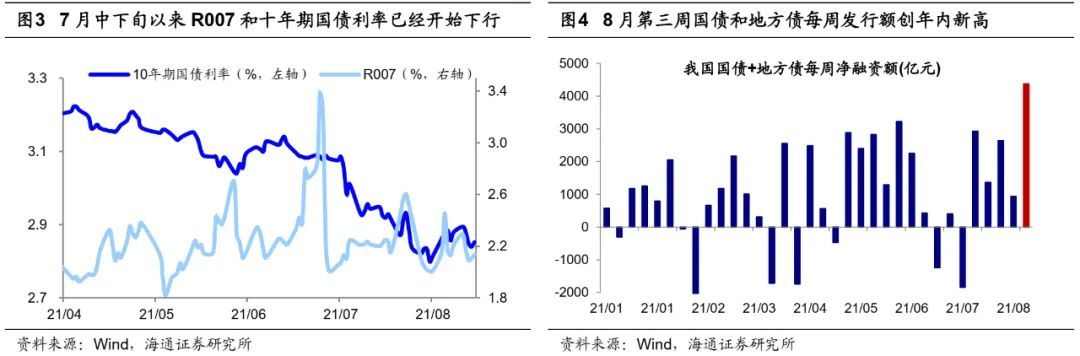

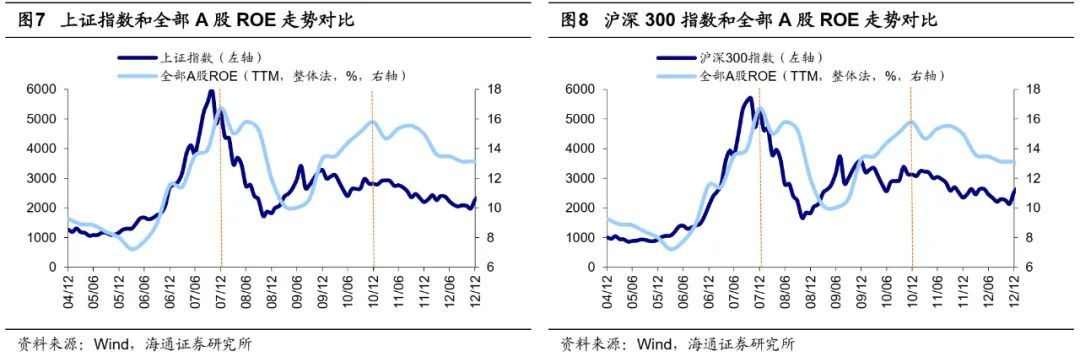

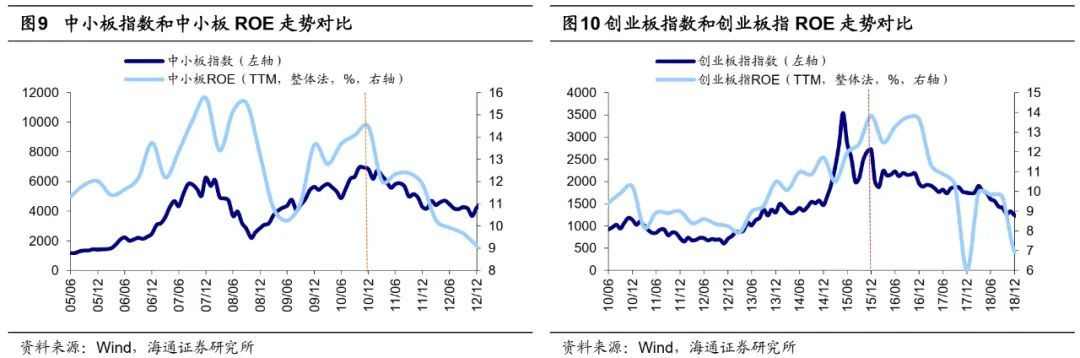

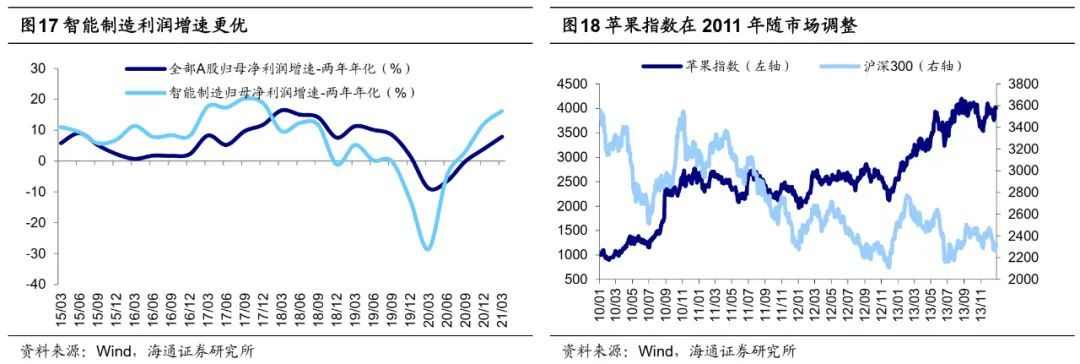

基本面上,微观企业盈利仍在上行中。我们在前期多篇报告指出,19年1月4日上证综指2440点为本轮牛市起点,本轮牛市有望持续三年。同时我们认为牛市有三个阶段,各阶段驱动力、特征各不相同。本轮牛市19年为由资金面驱动的牛市孕育期,20年市场进入了基本面和资金面双轮驱动的牛市爆发期,21年市场进入由基本面和情绪面驱动的牛市泡沫期。基本面数据显示,这轮牛市尚未走完。历史规律显示牛市指数的高点通常略提前于ROE高点,比如:05/06-07/10牛市期间,沪深300指数高点在2007/10,ROE(TTM,下同)高点在07Q4;08/10-10/11牛市期间中小板指高点在2010/11,ROE高点在10Q4;12/12-15/06牛市期间创业板ROE高点在15Q4,但由于清查配资等去杠杆因素,创业板指在2015/06出现高点。按照盈利本身的周期规律推测,历史上A股ROE上行周期平均持续7个季度,这一轮的回升起点在20Q3,由此我们预计本轮ROE高点将出现在明年一季度。利润增速方面,在《A股中报业绩前瞻:下半年两年年化增速继续向上-20210806》中我们预计今年A股中报归母净利润增速40%,全年35%,两年年化分别为15%、20%。

情绪面上,从市场整体和行业估值结构看本轮牛市未结束。从市场整体估值指标看,当前全部A股PE(TTM)为19.7倍、处13年6月至今从低到高58.6%分位,PB(LF)为2.0倍,处62.0%分位。从杠杆资金交易情况看,当前融资交易额占总交易额比重为8.19%,处23%分位。从交易指标看,全部A股年化周换手率为366%、处84%分位。从大类资产比价指标看,风险溢价率(全部A股PE倒数与十年期国债收益率之差)为2.2%,处于13年6月以来从高到低47%分位;当前股债收益比(沪深300股息率/十年期国债收益率)为0.74,处于13年6月以来从高到低42%分位。假设牛市顶点市场情绪为100度,当前市场大概在50-60度。

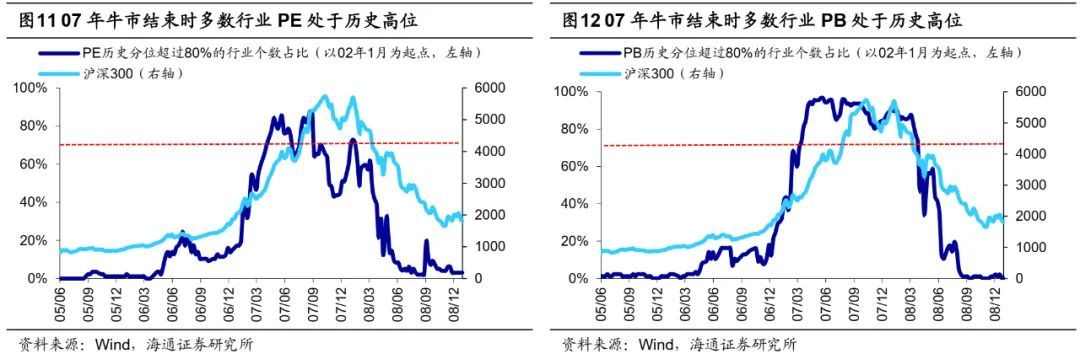

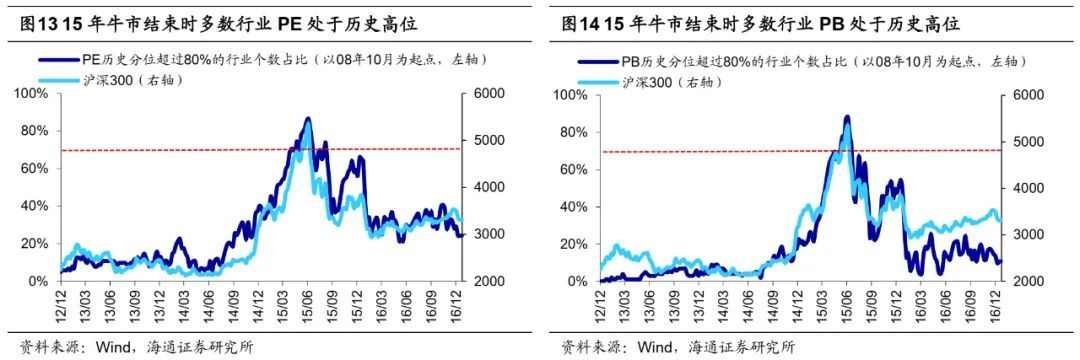

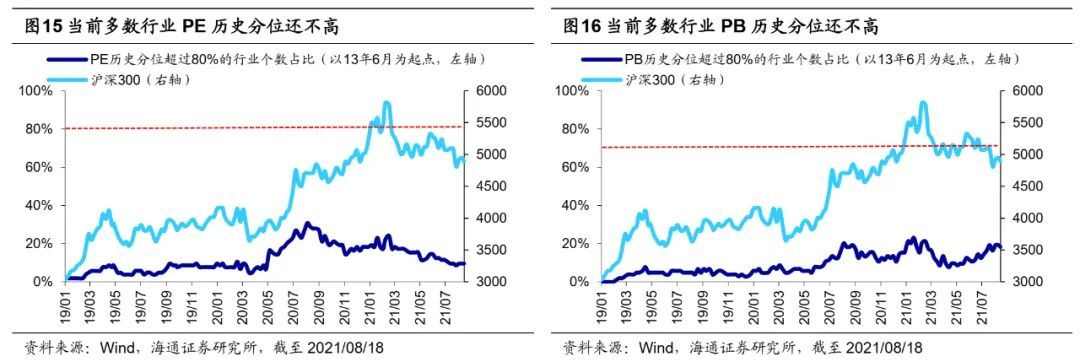

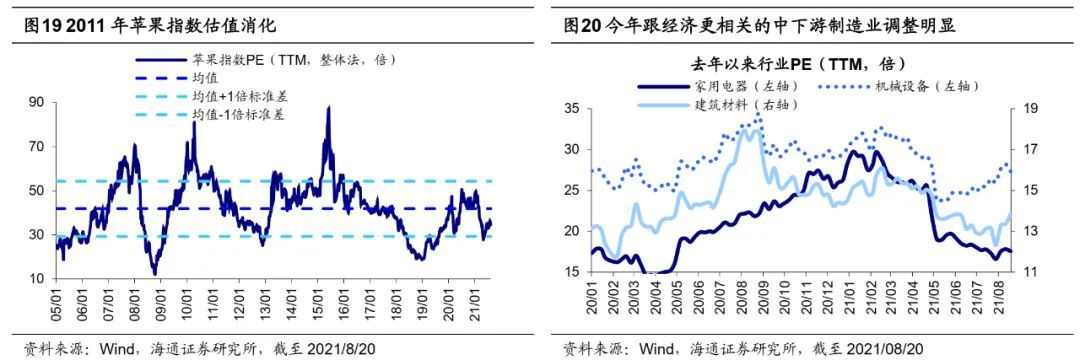

从行业估值结构看,当前的行业结构分化并不符合历史上牛市结束时的市场特征。回顾历史可以发现,牛市往往在多数行业估值抬升到历史高位后才会结束,具体可以参考07年和15年。以各行业PE(TTM,下同)和PB(LF,下同)历史分位数来衡量行业的估值热度:07/10沪深300指数见顶时PE和PB历史分位数超过80%的行业个数占比分别为90%和70%,此时行业间估值较均衡且大部分行业均过热。同样,15年牛市到中后期时,15/06牛市结束时15/06 PE和PB达到80%以上历史分位的行业占比均接近90%。本轮牛市至今行业已经有所轮动,然而目前大部分行业估值仍然不高,从估值结构来看和真正的牛市顶点仍有距离。以前一轮牛熊周期的低点(13年6月)为起点,当前仅有10%(20%)的申万二级行业PE(PB)超过了80%的历史分位,其中电源设备、汽车整车和饮料制造等行业PE和PB历史分位数均超过80%,可见目前的估值分化依然明显,大部分行业估值仍处于历史偏低的水平。从历史规律看,行业间局部过热的情况下难言存在系统性风险,当前的行业结构分化并不符合历史上牛市结束时的市场特征。这也意味着,前期涨幅较小,估值分位数不高的行业未来有望上涨,即市场风格更均衡,从独乐乐走向众乐乐。

中信证券21Q2归母净利累计同比增速为36.7%,高于21Q1的26.7%。

中信证券21Q2归母净利累计同比增速为36.7%,高于21Q1的26.7%。近年来地产调控整体趋紧对地产利润造成较大压制,但7月末以来,政策背景已出现微变:730中央政治局会议将稳地价放在“三稳”工作的首位,另外自然资源部对部分集中供地试点城市的供地部门作出新的部署,明确要求单宗地溢价率不得超过15%。政策背景上的微变有助于地价和溢价率走向平稳,对稳定开发商利润水平、保障企业投资具备重要意义。随着货币、财政政策进一步加码,缓解对银行坏账的担忧,银行板块也将获得估值修复的动力。此外,从历史经验来看,公募机构排名考核制度安排,使得四季度博弈因素增多,往往也是市场变盘的节点。流动性较好,前期涨跌幅不高的金融地产板块存在异动的可能。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章