六大维度读懂“蔚小理”:新势力们开始重新梳理战略思路

来源:21世纪经济报道 2022-04-02 14:47:22

原标题:六大维度读懂“蔚小理”:《2021头部造车新势力竞争力报告》重磅发布

作者:宋豆豆 编辑:张明艳

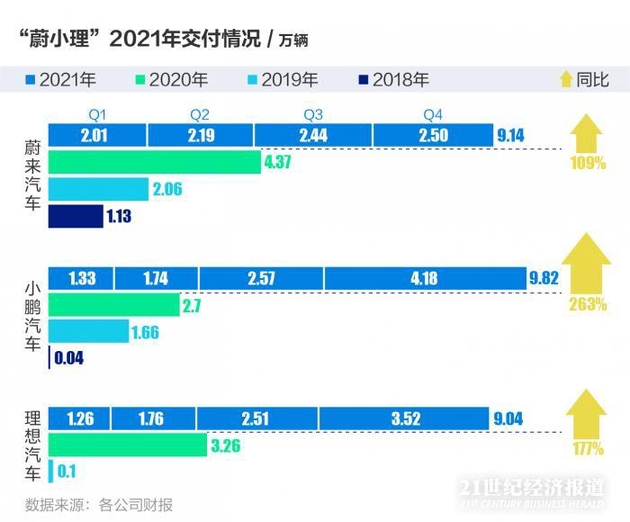

近日随着小鹏汽车财报发布,蔚来、理想、小鹏的2021年成绩单出炉。作为第一波互联网造车新势力的蔚来、小鹏、理想,随着各自市场规模逼近10万台,已完成从0到1的起步阶段,进入快速成长期。

迈过量产交付、实现毛利率转正的门槛,进入从1到N的成长阶段,新势力们开始重新梳理战略思路。蔚来定位高端纯电,同时打造全场景用户服务;小鹏主打科技和智能,坚持全栈自研,冲击高端区间;理想则坚持实现增程、纯电两条腿走路,聚焦家庭用车痛点。

面向未来,蔚来、小鹏和理想分道扬镳。

一张酷似“罗盘”的图,清晰地展现了蔚来对于体系能力的理解:在人力资源、制造、研发、商业模式创新等点状内核之外,蔚来将体系能力建设的重心放在了四个方面,包括车、服务、数字体验和生活方式,这是蔚来对于汽车生态的总体布局。

小鹏汽车“未来出行的探索者”的定位背后,则是小鹏从智能汽车能力向立体出行产品的延伸,为此规划了飞行汽车、机器马,并且涉足Robotaxi业务,试图布局一个“智能出行大生态”。

理想汽车则继续专注于家庭造车的理念,并加快纯电车型的开发。同时理想在加紧追赶智能化及自动驾驶技术,补齐短板。

21世纪经济报道旗下21世纪新汽车研究院推出《2021头部造车新势力竞争力报告》(以下简称《报告》),以新势力三强2021财报为切入点,从产品规划、智能化表现、产能扩建、服务及渠道,以及海外布局等多个维度,分析解读造车新势力三强的竞争力。

一、产品规划层面,蔚来高举高打,从“对标BBA”到“打造NBA”的同时,已经规划面向大众市场的中低端副品牌;小鹏专注15-30万元的中高端市场之余,价格区间扩大至15-40万,以覆盖更广阔的用户群体;理想凭借单一车型增程式电动SUV理想One年销逼近十万辆,从2023年起,预计每年将至少推出两款纯电车型,实现增程、纯电两条腿走路。

《报告》指出,三家车企已经开始向彼此的领地进攻,在30-40万以及40-50万价格带的车型布局愈发紧凑,随着目标人群的延展,产品竞争也将更加激烈。此外,随着传统车企大象转身,加速电动化转型,一定程度上将阻击新势力们的进攻,新能源汽车赛道愈发热闹。

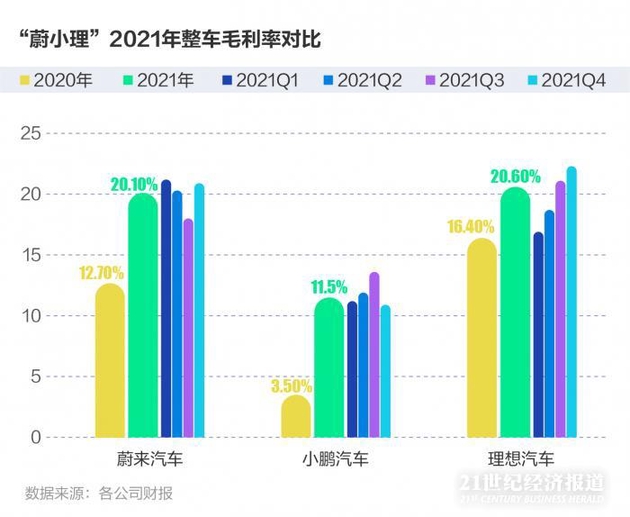

得益于交付量的提升和车辆销售收入的提升,2021年三家造车新势力不仅实现了营收增长,毛利率也创下新高。

二、财务指标层面,得益于2021年交付量的增长和车辆销售收入的提升,2021年三家造车新势力实现了营收大幅增长,毛利率也创下新高。财报数据显示,蔚来汽车2021年整车毛利率达到20.1%,同比上涨7.4个百分点;小鹏汽车整车毛利率为11.5%,同比上涨8个百分点;理想汽车毛利率达到20.6%,同比上涨4.2个百分点。

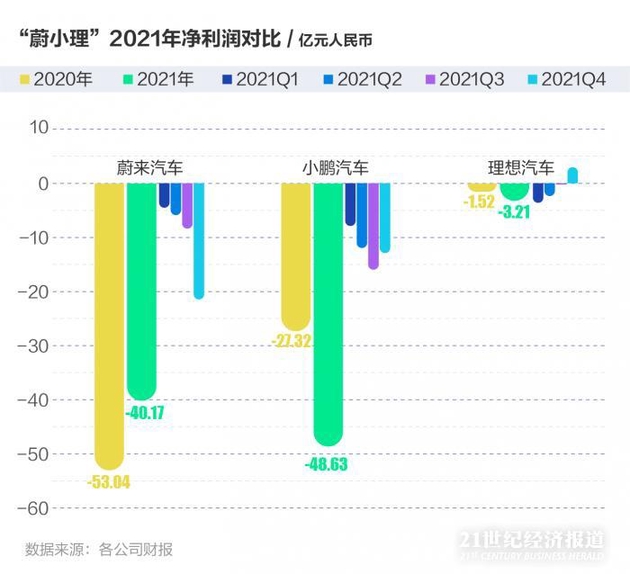

尽管三家在营收、交付、毛利率等指标相较去年均实现了大幅增长,但仍难逃亏损的命运。2021年三家公司净亏损合计共超过91亿元,仅有蔚来汽车一家实现净亏损同比收窄,但仍达到40.16亿元。2021年造车新势力销冠小鹏汽车亏损同比扩大78%至48.63亿元,简言之卖得最多的小鹏亏得最多。三家企业中,只有理想汽车在2020年第四季度和2021年第四季度实现过盈利,2021年理想汽车净亏损达到3.21亿元,同比增加112%,距离实现盈亏平衡最为接近。

高额的研发费用、营销费用和营业费用,被认为是新造车企业难以实现“自我造血”的主要原因。2021年小鹏研发投入占营收的比重远超蔚来和理想。2021年全年,小鹏汽车在研发层面投入41.14亿元,占全年营收的19.5%。同期,蔚来研发支出为45.9亿元,占总营收的12.7%;理想研发费用为32.9亿元,占营收比重为12.1%。

造车作为前期投入巨大、投资回收期较长的生意,要历经车型量产-销量爬坡-规模效应凸显-毛利率转正-净利润转正-回本的漫长过程。《报告》指出,受制于原材料价格上涨、缺芯等问题,新能源车企盈利能力承压,尽管一部分成本压力传导至终端市场,但车企的销量和毛利率或许将受到影响。2022年头部造车新势力仍将亏损,但考虑到规模效应、研发成本分摊,亏损大概率将收窄。

三、智能化竞争力层面,智能化部分软硬件选择上,蔚小理逐步针对核心硬件+软件开始自研。在辅助驾驶功能的实现路径上,蔚小理的逻辑大致类似,即通过硬件的升级以及软件的进化,以及行驶数据的积累,实现算法的迭代和功能的解锁。

自动驾驶领域率先领跑的小鹏汽车目前XPILOT 3.5的核心功能城市NGP的研发进展顺利,在获得相关主管部门的审批后,计划于今年二季度末在首批城市推出城市NGP。2023年将正式推出XPILOT4.0,实现高速和城市全场景的智能辅助驾驶。

蔚来的自动驾驶研发之路相对波折,从自研到合作到重回自研。基于蔚来全栈自研的自动驾驶技术平台NT2.0,蔚来在2022年3月交付的ET7上搭载新一代自动驾驶系统 NAD,包含NIO Aquila超感系统、NIO Adam超算平台,并且将逐步实现覆盖高速、城区、泊车等全场景下的点到点的自动驾驶功能体验。

与小鹏和蔚来相比,理想的自动驾驶自研稍显滞后,2021年12月推送了NOA导航辅助驾驶和完整AEB功能(主动安全)。预计于2022年第三季度交付的理想L9,将搭载基于英伟达Orin-Xd的自研自动驾驶平台系统。

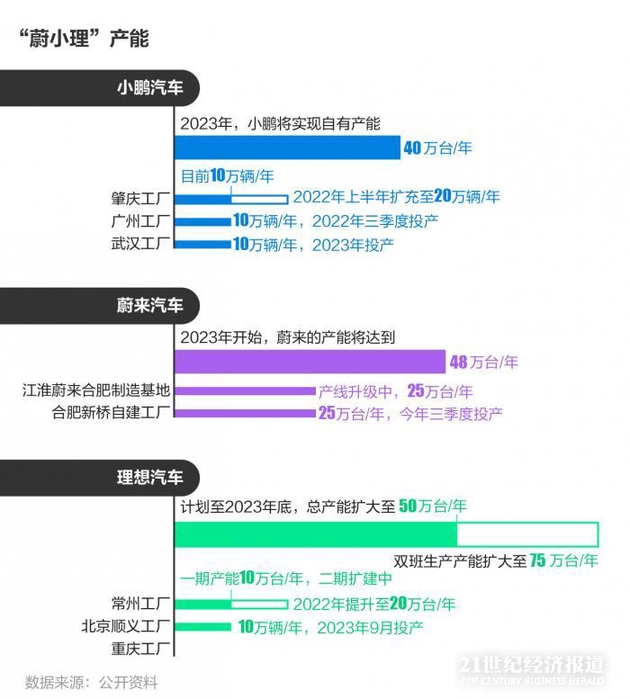

四、产能扩建层面,兵马未动,粮草先行,交付量逼近十万辆之后,“蔚小理”加快扩产。

蔚来汽车2023年开始产能将达到48万台,小鹏汽车2023年将实现自有产能40万台,理想汽车2023年底总产能扩大至50万台。

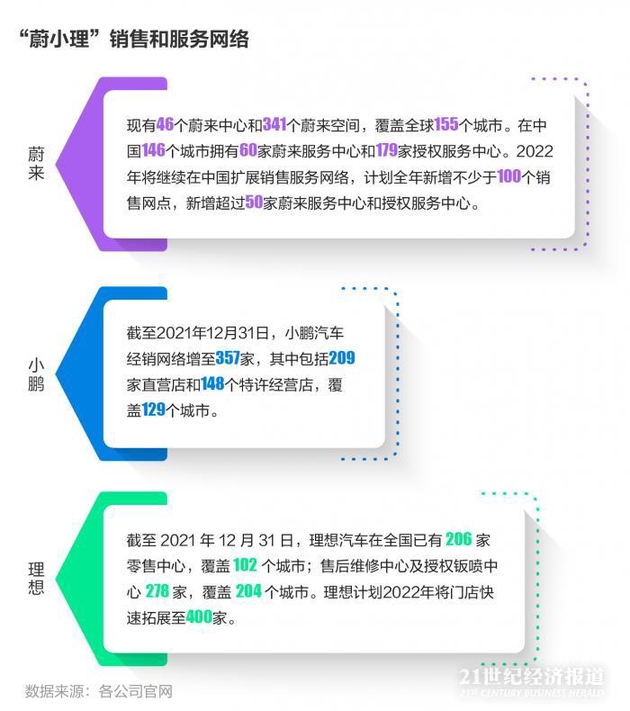

五、渠道、服务和补能体系层面,蔚来和理想均采用直营模式,小鹏则是直营+授权模式。和燃油车相比,电动车卖得并不只是“车”本身,更是综合性的“用车服务”,其中最重要的就是补能服务。蔚来实施可充可换可升级;小鹏布局超充,并将推出800V+480kW超充+超级储能站的三种方案;目前主要销售增程式电动车的理想提供家用充电桩及安装服务,暂时还未布局超充。不过,随着理想汽车计划在2023年推出纯电车型,充电网络的建设也将是其未来需要补强的短板。

六、海外战略层面,蔚来、小鹏均以挪威为起点拓展更多的欧洲市场,理想出海步伐较为缓慢。2021年5月,理想汽车联合创始人兼总裁沈亚楠透露,理想已经建立海外团队,研究市场渠道等问题,但并未透露会将哪个国家作为理想汽车海外市场的第一站。

《报告》指出,造车新势力出海目前仍处于起步阶段,市场竞争环境的差异、欧洲市场对智能汽车的接受度以及智能网联汽车的跨境数据安全风险等因素的存在,短期内造车新势力的海外销量增长不会明显,将更多聚焦海外基础布局和搭建品牌体系等层面。

博弈的号角已然吹响,厮杀拉开序幕。在“蔚小理”用烧钱换规模的同时,传统车企大象转身,百度、小米、华为等跨界力量纷纷入局,轻橙时代、盒子汽车、团车等争先恐后,汽车产业也以更加包容的态度迎接着这些新的外来者。中国新能源汽车领域必将出现新进入者不断增多和越来越多企业退出产业相并存的格局,未来数年将迎来整个新能源汽车产业的快速洗牌。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐