首批REITs大涨最高超30%,高溢价行情是馅饼还是陷阱?

来源:21世纪经济报道 2021-11-04 19:46:56

原标题:首批REITs大涨最高超30%,高溢价行情是馅饼还是陷阱?

21世纪经济报道记者 叶麦穗 广州报道近期债市波动剧烈,类固收产品REITs成为资金的新目标,成立刚刚满4个月时间的公募REITs全线稳步上涨,上市以来平均涨幅达到19.4%。

其中,中航首钢绿能REIT、中金普洛斯仓储物流REIT、红土盐田港REIT、富国首创水务REIT四只产品的最大涨幅更是超过30%。

不过随着涨幅扩大,首批上市的9只REITs中,已经有8只出现溢价,其中溢价幅度超过2成的REITs达到4只,溢价在10%-20%的有3只,10%之内的1只,仅有平安广州广河REIT较为“奇葩”,不但没有溢价,甚至出现一定程度折价,不过折价幅度有限。

第二批REITs已在路上

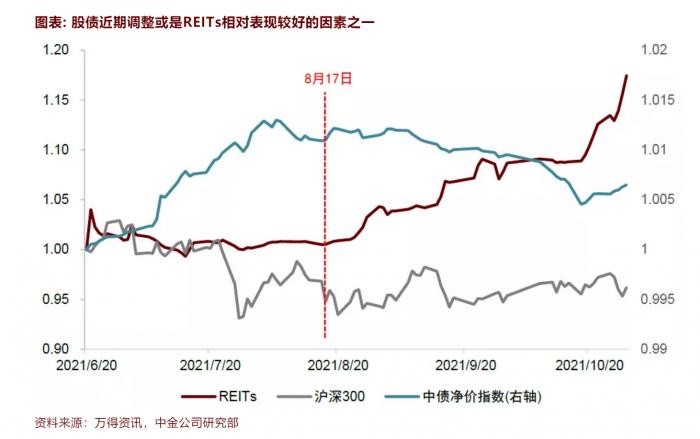

今年6月21日,首批REITs产品上市之后,表现可以划分为以下三个较为明显的阶段:第一阶段是 6月21日-7月14日,上市首日,首钢绿能开盘大涨20%;9只公募REITs收盘全线飘红,蛇口产园收涨14%,首钢绿能涨幅接近10%;也有2只涨幅不到1%。9只产品合计全天成交金额突破18亿元,交投颇为活跃。

不过随后出现较剧烈的波动,REITs市场的总成交额由高位迅速回落,一度跌至1亿元以下,收益也随成交量的萎缩持续阴跌,截至7月14日,各产品以流通市值加权的累计净值已由高位回撤约5%。

第二阶段是7月15日-8月17日:低位磨底,成交冷淡。7月15日之后,REITs整体的下跌趋势得以缓解,市场进入低位磨底状态,市场热度依然冷清,日成交额在1亿元上下徘徊。

第三阶段则是8月18日-至今:走势向好,市场活跃。从8月中下旬开始,REITs市场走出牛市行情,各产品整体均处于上涨趋势,平均涨幅从8月的4.37%,扩大到9月的5.15%,10月份更是上升至7.88%。截至10月31日,各产品以流通市值加权的累计净值已从前期低位上涨约20%。同时,市场活跃度也有显著上升,最高日成交额突破6亿元。

对REITs上市以来出现上述表现的原因,中金公司判断可能是因为三个原因:首先,8月17日之前的阴跌以及成交低迷可能由于国内REITs还在试点初期,机构投资者对该产品特性仍不熟悉,不少处于观望阶段,同时部分机构的REITs交易系统仍处于搭建阶段,从而造成买卖盘力量不足;此外,公募基金作为海外持有REITs的主力,目前参与REITs仍受到一定限制,也是前期成交低迷的一方面原因。8月18日之后的上涨以及成交活跃可能在于,部分机构REITs交易系统已搭建完毕,逐步进入到REITs的配置流程;同时,国内股债市场在该段时间均出现一定调整,作为替代型配置资产的REITs在经历了前期估值下杀后,配置价值凸显,相比股债资产可能更具吸引力;最后,在第二批REITs即将上市之际,投资者对REITs市场的关注度有所上升,可能也是REITs近期表现良好的推动因素。

此外,第二批公募REITs已经在路上。上交所官网显示,10月15日,国泰君安临港东久智能制造产业园、建信中关村产业园封闭式基础设施证券投资基金两只公募REITs项目审核状态从“上报”变更为“已受理”,其中国泰君安临港东久智能制造产业园在10月29日的状态变成了“已反馈”。而在深交所上市的华夏越秀高速公路公募REITs,也已获交易所正式受理。

4只REITs溢价超过20%

不过在REITs大涨的同时,投资人也要看到风险。目前首批上市的9只REITs,除了平安广州广河REIT之外,其余8只全部溢价,其中溢价率较高的公司有:中金普洛斯REIT,其最新收盘价为4.95元,净资产则是3.89元,相对溢价27.2%;红土盐田港REIT的收盘价为2.795元,净资产是2.3元,溢价21.5%;富国首创水务REIT溢价24.3%;中航首钢绿能REIT现价比净资产高26.3%;华安张江光大REIT溢价14.2%,浙商沪杭甬REIT溢价12.2%,博时蛇口产业园REIT溢价11.5%;东吴苏园产业REIT的溢价幅度最小,目前为7.5%。

平安广州广河REIT的情况最为特殊,不但没有出现溢价,甚至还存在折价,不过折价幅度不大,目前该REIT的收盘价为12.926元,而净资产则是13.02元,折价0.72%。

一位业内人士认为,近期REITs二级市场大涨一是对前期的估值修复,第二则是第二批REITs即将上市,现有REITs出现“迎新”行情,但是目前由于溢价较高,投资人还是应该谨慎参与,通常来说,REITs预期收益率在年化4%-5%之间, 大幅上涨,大幅溢价显然是不合理的。特别是一些基础建设项目,债权属性更强,更不具备炒作和投机空间。

广发证券固收首席分析师刘郁表示,从长期来看,REITs收益相对稳定且具备高分红特征,炒作空间有限。相比不动产类REITs,收益权类REITs的债性更强,价格弹性可能较小。在上市后,经过一段时间的涨跌和换手,具有长期配置需求的投资者的占比可能上升,此后REITs换手率将下降至较低水平。

(作者:叶麦穗 编辑:马春园)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐