GME事件真的是散户抱团轧空?高金研报复盘:最大赢家和幕后推手仍是机构投资者

来源:界面新闻 2021-02-10 10:48:12

原标题:GME事件真的是散户抱团轧空?高金研报复盘:最大赢家和幕后推手仍是机构投资者

图片来源:视觉中国

图片来源:视觉中国实习记者丨伍汝苗

“散户大战华尔街”这一资本市场事件连日来引发全球热议。

美国游戏驿站公司(GME)的股价在2021年1月暴涨25倍,估值暴涨300亿美元,并在随后的2月1日大跌30%、周二暴跌60%,市值较巅峰水平蒸发逾270亿美元。不过,真的是散户抱团轧空吗?

“单纯就事件过程本身来看,GME作为被机构做空最多的公司,造成了被轧空的风险,散户抓住了卖空机制的漏洞并成为轧空的导火索,”上海高级金融学院副院长朱宁指出,“但最后击垮空方的主力和最大赢家还是少数轧空发起者和机构投资者。”

近日,由朱宁教授牵头的上海交通大学上海高级金融学院与中国金融研究院课题组联合发布研究报告《游戏驿站GAMESTOP(GME)事件核心问题分析与评价》(下称”报告“),对该事件中散户和机构投资者损益、卖空机制和轧空风险等作出分析。

谁是最大赢家?

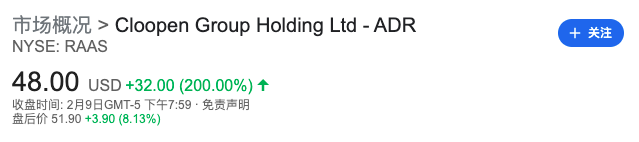

持有者中文名

持有者英文名

持有股票(百万股)

占公司股份比例

获利(10亿美元)

持仓更新日期

富达基金

FMR (Fidelity Investments)

9.5

13.7%

2.9

Sep-30-2020

公司股东

Ryan Cohen

9.0

12.9

2.8

Jan-10-2021

贝莱德

BlackRock

8.6

12.3

2.6

Sep-30-2020

先锋集团

Vanguard Group

5.3

7.6

1.6

Sep-30-2020

萨斯奎汉纳国际集团

Susquehanna International Group

4.4

6.3

1.3

Sep-30-2020

德明信基金

Dimensional Fund Advisors

3.9

5.7

1.2

Sep-30-2020

森文斯特基金

Senvest Management

3.6

5.2

1.1

Oct-07-2020

个人投资者

Donald A. Foss

3.5

5.0

1.1

Feb-28-2020

韩国Must资产管理

MUST Asset Management

3.3

4.7

1.0

Mar-18-2020

(数据来源:S&P Global Market Intelligence,截至1月31日)

经课题组统计,GME事件中盈利最多的9位投资者,包括富达(Fidelity)的FMR和贝莱德(BlackRock)等大型基金运营机构,以及Chewy联合创始人瑞安·科恩(Ryan Cohen,1月11日入主GME董事会)等持仓情况良好的个人。仅仅在一月份,这九名投资者就总共获得了他们在GME股份中的大约160亿美元(账面浮盈),第九名也获利10亿美元。这意味着他们在214亿美元(1月29日GME的市值为227亿美元,而一个月前仅为13亿美元)的总收益中约占四分之三。

在前9位获利颇丰的投资者中,除了公司董事瑞安·科恩和另一位个人投资者Foss(本就是富翁)外,7家机构投资者获利121亿美元。据此估算,所有多头机构获利的占比至少达75%。而上周在WSB上晒单的Keith Patrick Gill,浮盈达3147万美元,与以上九位仍有较大差距,且在2月1日股票大跌后其浮盈减了至少1000万美元。

因此,在GME轧空事件中,尽管空方机构,尤其是几家对冲基金损失惨重,但最大赢家并非个人投资者,而是公募基金等机构投资者。

谁是幕后推手?

报告认为,从GME事件交易动机的角度来看,轧空方是在利用交易机制缺陷,获得超额收益。无论是开始看涨的散户,还是持有大量GME股票的机构,都希望在股票大涨中获益。无论其中是否掺杂各种非理性情绪,获利的动机是必然存在的。而从机构投资者持股占比来看,潜藏在水下推波助澜的机构和少数意见领袖的交易动机是GME事件的主导因素和幕后黑手。散户间的串联,特别是跟随进入的交易者只是被利用的群体。

另外,早期媒体普遍渲染在论坛上串联的用户均为散户,形成了“散户抱团炮轰华尔街”的剧本。然而根据后续披露的信息,一些机构和资本较为雄厚的个人投资者也在论坛发表了意见和观点,并与散户存在互动,报告指出,”这种包括机构、意见领袖、散户相互交流,一致行动的行为,可能形成投资者串联,构成GME事件的直接原因。而投资者串联可能造成散户得集体行为:“聚集交易”(correlated trading)。“

报告还分析,做空机制存在卖空比例可能过度放大的漏洞、期权和现货市场的供需曲线发生扭曲是导致GME事件的制度因素。

一、做空机制存在卖空比例可能过度放大的漏洞。做空机制是平衡金融市场单边上涨压力的重要手段。其本身可以促进金融市场的定价效率和流动性,但若采取放任态度,也可能通过裸卖空和反复借入两种机制导致卖空比例过度放大,形成巨大的平仓压力,从而导致轧空风险。在极端情况下,这一机理反而提升了市场波动率。

二、期权和现货市场的供需曲线发生扭曲。轧空行为导致股票的供需曲线扭曲。期权的供需曲线也同时受到影响,由于价格暴涨,以前不会行权的期权,都可能选择行权,带来需求的暴增。当股票价格从前一个均衡点快速跳跃到下一个均衡点时,股票市场的波动会导致期权市场的波动,由于杠杆作用期权市场的损益甚至超过股票市场的损益,增加整个金融市场的系统性风险。

GME事件有何启示?

报告认为,总体来看,GME事件是对全球金融市场的一次示警。也对我国监管机构提供以下三点借鉴:

一、加强改进交易机制,规范融资融券业务和衍生产品交易,引导市场形成更加合理的定价机制。优化改进做空机制,对“裸卖空”和反复卖空行为进行监测和及时预警;建议对卖空比例设置上限,从根源上降低轧空风险。警惕类似GME交易的针对大宗商品(如白银)乃至主权货币(如美元)的轧空,国内外衍生品市场定价的联动效应,和由此可能带来的全球金融市场的系统性风险。

二、提升信息披露的透明度,保障社交媒体环境下信息披露公正公平公开。加大社交媒体平台信息披露的透明度,避免通过利用社交媒体散步虚假信息和从事市场操纵;对一些投机机构和个人可能出现的过度引导(操纵)市场的行为进行窗口指导;加强对可能影响金融市场稳定的互联网舆情的监控,提高舆情分析的时效性和准确性;关注市场交易机制的潜在薄弱环节,搜集包括卖空比例极端异常放大在内的系统性信息,并且及时向市场公开及预警。

三、平衡市场各方主体,加强对交易平台、机构、散户的行为监管,加强针对散户的投资者教育和针对机构的风控合规要求。督促金融机构全面履行合规审慎义务,进一步提升风险防控能力,并及时就经营过程中发现的问题向监管部门报告;加强对券商交易平台和机构的监管,以避免潜在的利益输送行为,保护中小投资者权益;加强对金融科技互联网平台的监管,加强对其推介金融产品与服务、广告等行为的监控;对交易平台绕过监管机构的自发行为提高警觉,避免其在不通知监管和投资者的情况下自行停止提供交易服务;加强投资者教育,提升全民金融素养,帮助散户树立正确的投资理念和投资方法,避免盲目跟风,被市场操纵者所利用。

相关文章

猜你喜欢

今日头条

图文推荐